半年欠了近千亿,全国信用卡逾期信贷量激增

近几个月来,信用卡开始走上了一条整改的路线,不少信用卡用户反映被银行通知调降信用卡额度。当然,整体上大面积的降额暂未发生,不过很可能已经在路上。

银行降低部分信用卡授信额度的原因,主要还是出于风险控制。之前,信用卡的发展信奉的原则是多多益善,为了抢夺市场份额,扩大信用卡使用群体,信用卡的审核门槛变得很低,业绩与工资挂钩的方式也激励着业务员疯狂的追求用户增长,并不关注个人风险的管控。如此一来,随着用户数量激增,部分信用卡客户出现了还款能力有所下降,是自然而然的。

五大行理财子公司全获批,万亿级新增资金要来,股市实体经济全受益

17日晚间,中国银保监会网站公告,有着宇宙第一大行之称的工商银行设立理财子公司已经正式获批。这是继建设银行、中国银行、农业银行、交通银行之后,五大国有行理财子公司设立全面获批。

从2018年底首批至今,银保监会分三批核准了五大国有银行的理财子公司设立,在五大国有行之后,还有多家银行的申请已获得受理或拟提交申请,20家以上公告了发起设立理财子公司。

值得注意的是,与前两批4家国有行获批的措辞相比,此次工商银行理财子公司获批,新增了“尽快实现理财子公司开业运营,为实体经济和金融市场提供更多新增合规资金”。

银行理财产品发行量大幅缩水,超两成产品门槛降至1万元

自2017年6月以来,银行理财平均预期收益率不断走低,引起市场的关注。而近期,银行理财产品的发行量也在收缩。

监测数据显示,上周(11月16日-11月22日)银行理财产品发行量为1575款,较前一周减少了474款,环比下降23.13%,数量降幅超出预期。

而平均预期年化收益率为4.37%,较前一周略微上升0.01个百分点,平均期限为174天,较前一周拉长了6天。

中银消费金融因违规又被上海银监局罚款150万元

10月19日,中国银保监会网站公布了上海监管局对中银消费金融有限公司(简称“中银消费金融”)的行政处罚决定书(沪银监罚决字〔2018〕43号)。处罚信息显示,中银消费金融在2018年9月26日被上海银监局罚款150万元。值得一提的是,这次罚单成为今年以来消费金融业内最大罚单,也是中银消费金融今年以来第三次罚单。

据了解,此次中银被罚的原因有三,一是借款人收入情况贷前调查未尽职,二是未严格执行个人贷款资金支付管理规定,三是未采取有效方式跟踪检查贷款资金使用。

2018年5月28日,中银消费金融因在办理部分贷款时,存在以贷收费的行为。上海银监局认定该行为违反了《金融违法行为处罚办法》第十六条第二款,决定处以警告,并罚没合计人民币138.68万元。

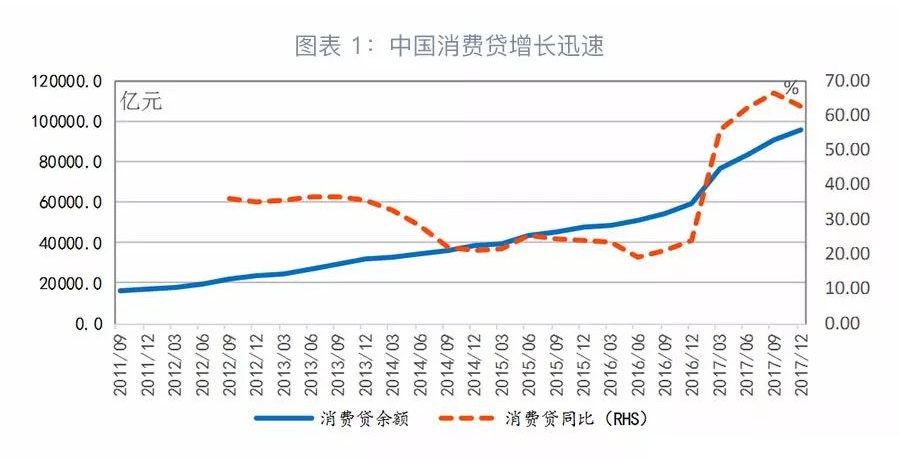

消费贷未来前景展望,兼谈美国的经验

2017年我国的消费贷呈现井喷之势,全年净增3.7万亿元,远高于2016年的1.1万亿。2017年末消费贷余额9.6万亿元,同比增长62.8%,同样远高于2016年的23.8%。这里所称的消费贷是狭义口径,即金融机构信贷收支表里的居民消费贷款剔除房贷后的部分。考虑到各种互联网金融、小贷公司、消费金融公司所进行的其它消费贷,本文所使用的消费贷数据应该是有所低估的。

2017年9月银行业理财规模增速下滑到历史低点

10月14日,银监会发布数据显示,在银监会采取以同业、理财为重点的“治乱象”等举措以来,银行业逐渐艰难回归本源,信贷资产增多,同业资产显著压缩。

截至9月末,银行业各项贷款同比增长13.2%,高于同期资产增速2.6个百分点。具体而言,前九个月新增贷款11.5万亿元,占新增资产的比例较去年同期提高35.5个百分点。制造业贷款增速连续九个月保持正增长,基础设施行业贷款同比增15.8%。

乐视金融涉嫌违规:发行类资产证券化产品

近日,有投资者向记者提到,乐视金融的一些产品涉嫌开展类资产证券化业务。记者注意到,乐视金融官网显示,乐享其成系列产品交易标的为重庆乐视商业保理有限公司(以下简称为乐视保理)转让的应收账款收益权。

而去年银监会颁布的《网络借贷信息中介机构业务活动管理暂行办法》(以下简称《暂行办法》)第十条,明确禁止“开展类资产证券化业务或实现以打包资产、证券化资产、信托资产、基金份额等形式的债权转让行为”。对此,乐视金融方面回复称,自身不是网贷平台,属于互联网金融创新的一部分。有业内人士却认为,乐视金融不是网贷平台,那是什么呢?很多平台为逃避监管都自称不是网贷平台,但是平台通过互联网发行产品,向社会大众进行融资需要有监管,如果没有,就是涉嫌违规。

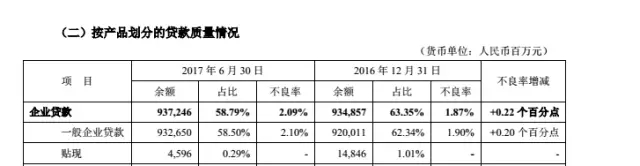

半年狂砍近7成业务量,平安银行的票据贴现业务经历了什么

2016年以来,受票据大案影响,不少银行纷纷“闻风瘦身”,缩减自身票据业务量,其中不乏“表现突出者”,例如平安银行。

平安银行2017年半年报显示,截至6月30日,平安银行上半年的票据贴现业务余额仅剩45.96亿元,占该行发放贷款和垫款总额的0.29%,和2016年年末相比,其贴现余额缩水了69.04%。

“花呗”收集个人信息,是否越界引发争议

《网络安全法》开始对网络运营者收集用户信息立规,这使得一些互联网企业违规搜集用户信息的行为一定程度上曝光。

由于《网络安全法》要求运营者明确披露搜集的信息内容,6月30日,蚂蚁金服旗下从事消费信贷业务的“花呗”发布了《花呗用户服务合同》条款调整公告,透露了之前网络运营商的搜集和使用个人信息的普遍做法。

引起公众不解的主要是《花呗用户服务合同》第四条关于信息收集、使用和共享的内容,其中牵扯用户很多一般信息和敏感信息。此举增强了有关行为透明度的同时,互联网企业搜集信息范围之广泛也引发不少质疑和争议。很多用户认为,自己在“花呗”面前成了“透明人”。

江苏银行同业存单发行同比增223%,还将适度增发

虽然同业存单的发行利率被屡屡推高,但是对于城商行来说,它越来越成为重要的主动负债工具,并且逐步成为同业链条上的关键一环。

“2017年的策略是,优化负债端品种和期限结构,加强对于基础存款的营销,适度增加同业存单发行,主动配置长期负债,例如发行金融债等。”江苏银行行长季明在近期的2016年业绩发布会上表示。

3月20日,江苏银行披露年报,截至2016年年末,该行2016年发行的同业存单达到1995.4亿元,比2015年大增了223%。

电子票据首现风险大案:工商银行、恒丰银行中枪

在今年纸质票据大案频出之际,一直被视作安全性更高的电子票据也爆出风险。

恒丰银行方面向记者表示,恒丰银行通过定期的风险排查,几天前发现由工商银行廊坊分行开具、恒丰银行青岛分行所转贴的电票现存在风险,于是第一时间向公安部门报警,并向逐级银监部门汇报了此事。对于具体涉及多少金额,恒丰银行暂未给出回复。

对此,8月11晚间工行回应称,近日廊坊分行在账户监测和检查中发现,焦作中旅银行在该行开立的同业账户存在资金异常变动的情况。该行立即对可疑账户采取紧急冻结措施,并将相关情况通报了票据转贴现买入行。工行与目前媒体所述的票据无任何交易关系,既未承兑,也未出票,未参与该批票据的任何流转环节,目前,工行正积极配合公安部门开展调查。

天津银行又陷入7.86票据大案,银监会发布“加急”通知

2016年以来,票据市场风波不断。年初农业银行被曝出39亿元票据案(请点击这里查看详细内容)。风波未平,中信银行兰州分行又发生票据无法兑付事件,涉及金额9.69亿元(请点击这里查看详细内容)。昨天(4月8日),天津银行又被曝出7.86亿票据大案。

- «12»

-

联系我们

最新评论/留言